道琼斯指数30指数期货列表(道琼斯工业30指数)

道琼斯工业平均指数(Dow Jones Industrial Average, DJIA),简称道琼斯指数,是全球最受关注的股票市场指数之一,代表着美国30家最大、最具代表性的上市公司。由于道琼斯指数的巨大影响力,其期货合约也成为投资者对美国经济和市场情绪进行风险管理和投机的重要工具。道琼斯指数30指数期货列表的核心就是列出这些期货合约的相关信息,方便投资者进行交易决策。将深入探讨道琼斯指数期货,包括其重要性、合约规格、交易策略等。

道琼斯指数期货:市场风向标

道琼斯指数期货,是基于道琼斯工业平均指数的衍生品合约。它允许投资者在未来以预先确定的价格买入或卖出道琼斯指数。其重要性体现在多个方面:

1. 风险管理:对于持有道琼斯指数成分股的投资者来说,道琼斯指数期货可以作为一种有效的风险对冲工具。当市场预期下跌时,投资者可以通过卖空道琼斯指数期货来锁定利润,降低潜在损失。

2. 价格发现:期货市场往往能够提前反映市场的预期和情绪。道琼斯指数期货的价格波动可以为股票市场的交易者提供重要的参考信息,帮助他们更好地判断市场走势。

3. 投机机会:道琼斯指数期货的杠杆效应使其成为投机者青睐的工具。投资者可以通过预测道琼斯指数的未来走势,进行买入或卖空操作,从而获取利润。高杠杆也意味着高风险,投资者需要谨慎操作。

4. 全球影响力:道琼斯指数是全球经济的风向标,道琼斯指数期货的交易也受到全球投资者的关注。其价格波动会影响全球金融市场的走势,反映全球经济的健康状况。

道琼斯指数期货合约规格

了解道琼斯指数期货合约的规格是进行交易的基础。以下是道琼斯指数期货合约的一些关键要素:

1. 交易所:道琼斯指数期货主要在美国芝加哥商品交易所(CME)交易。

2. 合约代码:CME Globex交易系统上的道琼斯工业平均指数期货合约代码通常是YM。

3. 合约规模:合约规模指的是一份期货合约所代表的道琼斯指数价值。通常,一份合约代表道琼斯指数乘以5美元。例如,如果道琼斯指数为30,000点,那么一份合约的价值就是150,000美元。

4. 最小价格波动单位(Tick Size):最小价格波动单位是指期货价格可以变化的最小幅度。道琼斯指数期货的最小价格波动单位通常是1点,价值5美元。

5. 交易时间:道琼斯指数期货几乎是全天候交易的,但不同交易所的交易时间略有差异。投资者需要注意交易所公布的交易时间安排。

6. 交割方式:道琼斯指数期货通常采用现金交割的方式。这意味着在合约到期时,买卖双方并不需要实际交割道琼斯指数成分股,而是根据到期日的结算价格进行现金结算。

7. 到期月份:道琼斯指数期货有不同的到期月份,包括季度月份(三月、六月、九月和十二月)以及其他月份。投资者可以根据自己的交易策略选择合适的到期月份。

影响道琼斯指数期货价格的因素

道琼斯指数期货的价格受到多种因素的影响,投资者需要密切关注这些因素,以便更好地判断市场走势:

1. 宏观经济数据:美国经济数据,如GDP增长率、通货膨胀率、失业率等,会对道琼斯指数产生重大影响。强劲的经济数据通常会提振市场信心,推动道琼斯指数上涨,反之亦然。

2. 美联储政策:美联储的货币政策,如利率调整、量化宽松等,也会影响道琼斯指数。降息通常会刺激经济增长,提振股市;加息则可能抑制经济增长,导致股市下跌。

3. 公司盈利:道琼斯指数成分股的盈利状况是影响指数走势的重要因素。如果成分股的盈利超出预期,通常会提振指数;反之,如果盈利低于预期,则可能导致指数下跌。

4. 事件:事件,如选举、贸易战、地缘冲突等,也会对市场情绪产生影响,从而影响道琼斯指数。投资者需要密切关注局势,及时调整交易策略。

5. 全球市场:全球市场的走势也会影响道琼斯指数。例如,欧洲股市、亚洲股市的上涨或下跌可能会带动美国股市的相应变动。

道琼斯指数期货交易策略

道琼斯指数期货交易策略多种多样,投资者可以根据自己的风险承受能力和市场判断选择合适的策略:

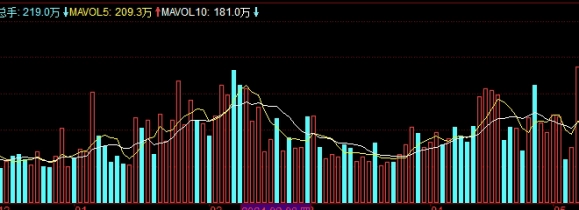

1. 日内交易:日内交易是指在同一交易日内完成买卖操作。日内交易者通常利用技术分析工具,如K线图、移动平均线等,来判断短期市场走势,进行快速交易,赚取微薄利润。

2. 波段交易:波段交易是指持有期货合约几天或几周的时间。波段交易者通常利用基本面分析和技术分析相结合的方式,判断中长期市场走势,抓住市场波动的机会。

3. 套利交易:套利交易是指利用不同市场或不同到期月份的道琼斯指数期货合约之间的价格差异,进行买卖操作,赚取无风险利润。套利交易需要对市场有深入的了解,并具备快速的交易执行能力。

4. 对冲交易:对冲交易是指利用道琼斯指数期货来对冲股票投资组合的风险。例如,如果投资者持有大量的道琼斯指数成分股,他们可以通过卖空道琼斯指数期货来降低市场下跌带来的损失。

风险管理

道琼斯指数期货交易具有高杠杆效应,这意味着投资者可以利用较小的资金控制较大的合约价值。高杠杆也意味着高风险,投资者需要采取有效的风险管理措施:

1. 设定止损:设定止损是指在交易之前预先设定一个价格水平,当市场价格达到该水平时,自动平仓止损,以限制潜在损失。

2. 控制仓位:控制仓位是指限制每次交易的合约数量,避免过度杠杆化。一般来说,每次交易的风险不应超过总资金的2%。

3. 分散投资:分散投资是指将资金分配到不同的资产类别或不同的期货合约上,以降低整体投资组合的风险。不要将所有的鸡蛋放在一个篮子里。

4. 了解市场:在进行道琼斯指数期货交易之前,务必充分了解市场规则、合约规格以及影响价格的因素。不要盲目跟风,要有自己的判断和策略。

5. 情绪控制:保持冷静和理性的心态,避免受到市场情绪的影响。不要因为贪婪而过度交易,也不要因为恐慌而轻易止损。

道琼斯指数期货是金融市场的重要组成部分,为投资者提供了风险管理和投机机会。投资者需要充分了解其合约规格、影响价格的因素以及风险管理措施,才能在市场中取得成功。