利率期货买卖的是什么(利率期货是以什么作为交易的标的物)

利率期货是一种金融衍生品,它允许交易者对未来利率的变动进行投机或对冲。与直接买卖债券或贷款不同,利率期货买卖的是未来特定时间点的利率预期。更具体地说,它们是基于未来特定日期交付的特定工具的利率预期。利率期货的标的物是未来利率的预期,而非实际的贷款或债券本身。理解这一点是把握利率期货本质的关键。

利率期货的核心:利率预期

利率期货的核心是利率预期。 交易者并非直接买卖债券,而是买卖一种对未来利率的合约。这份合约规定了在未来的某个特定日期,某种特定金融工具(例如,三个月期的欧洲美元定期存款,或者五年期美国国债)的利率应该是什么水平。 参与者根据他们对未来利率走势的判断,买入或卖出利率期货合约。如果交易者预期利率上升,他们通常会买入期货合约;反之,如果预期利率下降,则会卖出期货合约。

重要的是要明白,利率期货的价值会随着市场对未来利率预期的变化而波动。如果市场普遍认为未来的利率将会上升,那么利率期货的价格也会相应上涨,反之亦然。这种价格波动为交易者提供了投机获利的机会,同时也为需要管理利率风险的企业提供了对冲工具。

利率期货的标的物:标准化合约

虽然利率期货的核心是利率预期,但它的标的物是标准化的合约。这些合约明确规定了以下几点:

- 标的资产: 例如,三年期、五年期或十年期美国国债,三个月期的欧洲美元定期存款等。不同的利率期货合约对应不同的标的资产。

- 合约规模: 每个合约代表的金额。例如,一个美国国债期货合约可能代表10万美元的国债。

- 交割月份: 合约到期并结算的月份。常见的交割月份包括三月、六月、九月和十二月。

- 结算方式: 大部分利率期货合约采用现金结算,即到期时并不实际交付标的资产,而是根据合约约定的利率与实际市场利率之间的差额进行现金结算。

这些标准化合约为市场参与者提供了便利的交易平台,降低了交易成本,提高了市场流动性。通过买卖这些标准化的合约,交易者可以表达他们对未来利率走势的看法。

利率期货的参与者:投机者与对冲者

利率期货市场汇聚了各种各样的参与者,主要可以分为两大类:投机者和对冲者。

- 投机者: 他们利用利率期货来博取利润,并不一定持有相关的现货资产。他们通过分析市场趋势、经济数据以及其他信息,预测未来利率的走势,并据此买入或卖出利率期货合约。投机者为市场提供了流动性,但也承担了较高的风险。

- 对冲者: 他们利用利率期货来管理利率风险。例如,一家银行如果持有很多浮动利率贷款,可能会卖出利率期货合约来对冲利率上升的风险。如果利率真的上升,银行在贷款方面的收益会减少,但可以通过在利率期货合约上的盈利来弥补损失。

这两种类型的参与者共同构成了利率期货市场,投机者提供了流动性,对冲者则利用市场来管理风险,从而使得市场更加有效。

利率期货的应用:风险管理与价格发现

利率期货在金融领域有着广泛的应用,主要体现在风险管理和价格发现两个方面。

- 风险管理: 企业、银行、保险公司等金融机构可以通过利率期货来对冲利率风险。例如,企业可以利用利率期货来锁定未来的借款成本,或者对冲持有债券的风险。银行可以利用利率期货来管理资产负债表的利率缺口,保证盈利能力。

- 价格发现: 利率期货市场是未来利率预期的集中体现。通过观察利率期货的价格,市场参与者可以了解市场对未来利率走势的看法。这有助于企业和投资者做出更明智的决策。例如,如果利率期货的价格表明市场预期未来的利率将会上升,企业可能会选择提前锁定长期借款利率,避免未来借款成本上升。

总而言之,利率期货不仅是一种投机工具,更是一种重要的风险管理工具,能够帮助市场参与者有效地管理利率风险,提高决策效率。

利率期货与现货市场的关系

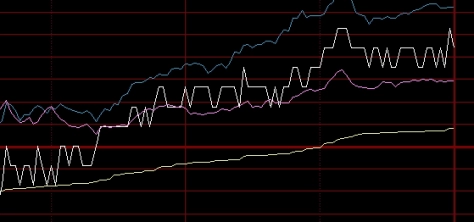

利率期货价格与现货市场利率之间存在着密切的联系。理论上,期货价格应该反映市场对未来现货利率的预期。如果期货价格高于现货价格,表明市场预期未来的利率将会上升;反之,如果期货价格低于现货价格,则表明市场预期未来的利率将会下降。

套利者会密切关注期货市场和现货市场之间的价差。如果价差过大,他们可以通过同时买入低估的资产并卖出高估的资产来套取利润,从而促使期货价格和现货价格趋于一致。这种套利活动保证了期货市场和现货市场之间的价格联动,使得利率期货能够有效地反映市场对未来利率的预期。

利率期货的局限性与风险

虽然利率期货是一种强大的金融工具,但它也存在一些局限性与风险。

- 基差风险: 基差是指现货价格与期货价格之间的差额。基差会随着时间推移而变化,这使得利用利率期货进行对冲的交易者面临一定的基差风险。即使交易者正确预测了利率的走势,基差的变化也可能导致对冲效果不佳。

- 流动性风险: 某些利率期货合约的流动性可能较低,这使得交易者难以在理想的价格成交,甚至可能难以平仓。

- 杠杆效应: 利率期货交易通常涉及杠杆,这意味着交易者只需要投入少量资金就可以控制较大价值的合约。杠杆效应可以放大盈利,但也同样会放大亏损。交易者需要谨慎管理风险,避免过度杠杆。

在参与利率期货交易之前,交易者应该充分了解其运作机制、风险因素,并制定合理的交易策略。