茅塞顿开!股指期货怎么买卖交易(股指期货交易技巧)

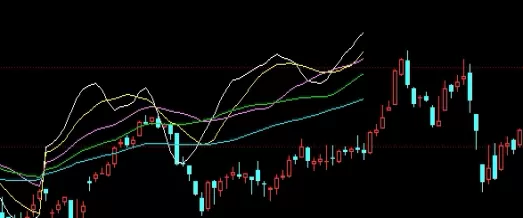

股指期货是金融市场中的一种重要衍生工具,其交易流程相对复杂但条理清晰。将为初学者详细解析股指期货从开户到交割的整个交易流程,以及相关的交易规则和风险控制措施。

想要进行股指期货交易,首先需要在一家合适的期货公司开户。选择期货公司时,投资者可以通过所在的证券公司推荐,或者直接寻找持有金融期货经纪业务许可证的期货公司。优质的期货公司应具备良好的商誉、规范的运作和高效的交易系统。

开户过程包括填写开户材料、资金入账等步骤。投资者在开户时需仔细阅读“期货交易风险说明书”,明确交易方式并约定特殊事项,然后签署期货经纪合同,申请交易编码和确认资金账户。最后,通过银行将保证金存入账户,经确认后即可开始期货交易。

股指期货的交易原则与股票交易相似,遵循价格优先、时间优先的原则进行计算机集中竞价。交易指令也分为市价、限价和取消三种。但不同的是,股指期货是期货合约,买卖方向至关重要。期货交易具有多头和空头两种头寸,可以开仓和平仓,平仓还细分为平当日头寸和平往日头寸。

投资者在交易时还需注意合约期限。一般来说,股指期货合约在半年内有四个合约,分别是当月现货月合约、后一个月的合约以及随后的两个季度月合约。随着每个月的交割,合约会进行一次滚动推进。

期货交易采用保证金制度,因此每天都需要对投资者的资产进行无负债结算。结算价是某一合约最后一小时成交量的加权平均价,若该小时出现无量涨跌停或无成交,则分别以前一小时的涨跌停板价或加权平均价计。

投资者应了解如何计算账户的资金状况,包括盈亏计算、权益计算、保证金计算和资金余额。如果当日权益小于持仓保证金,意味着保证金不足,投资者需在下一交易日开市前补足保证金,否则期货公司有权对账户持仓进行强制平仓。

股指期货的交割与股票不同。股票投资者习惯于现货买卖,而股指期货合约到期时则需要进行现金结算。因此,想要持有头寸需要选择非现货月合约。

- >合约到期日:股指期货合约有固定的到期日,到期需平仓或交割,不同于股票可以长期持有。

- >保证金交易:只需付出合约面值约10-15%的资金即可买卖一张合约,提高了盈利空间但也带来了风险。

- >卖空机制:可以方便地卖空,等价格回落后再买回,与股票融券交易相比难度较低。

- >高流动性:指数期货市场的流动性显著高于股票现货市场。

- >现金交割:避免了交割期股票市场出现“挤市”现象。

- >宏观经济关注:股指期货市场更专注于宏观经济资料的买卖。

- >T+0交易:当日买进当日卖出,无时间和次数限制。

股指期货交易具有一些特定的风险,如基差风险、合约品种差异风险、标的物风险和交割制度风险等。为控制这些风险,采取了多项风险管理措施:

- >风险隔离制度:期货公司和证券公司的期货业务和证券业务隔离,降低风险传递。

- >结算会员制度:通过提高结算会员的资格标准,分层逐级控制和承担风险。

- >结算联保制度:结算会员缴纳结算担保金,建立化解风险的缓冲区。

- >保证金监控制度:确保期货保证金存管的安全性,纳入安全存管的监控体系。

股指期货交易虽然具有较高的风险性,但通过了解其交易流程、规则和风险控制措施,投资者可以更好地把握市场机遇并有效管理风险。在进行股指期货交易时,投资者应保持谨慎态度,合理配置资产并密切关注市场动态以应对潜在的风险挑战。

相关推荐

美国道琼斯指数今天实时行情(美国道琼斯指数期货指数实时行情)

美国道琼斯工业平均指数(Dow Jones Industrial Average, 简称道指或DJIA),无疑是全球金融市场中最具标志性和影响力的股票 ...