股指期货往期交易行情(美国股指期货最新行情)

股指期货是金融市场中一种重要的衍生品工具,它允许投资者对特定股票指数的未来价格进行投机或对冲。美国股指期货,特别是标普500、纳斯达克100、道琼斯工业平均指数期货,在全球金融市场中扮演着举足轻重的角色。它们不仅是衡量市场情绪的重要指标,也为投资者提供了参与美国股市风险和回报的机会。将深入探讨美国股指期货的往期交易行情,并分析其最新行情,旨在帮助读者更好地理解这一市场。

股指期货的历史回顾与发展

股指期货并非横空出世,而是经历了一个漫长的发展过程。最早的股指期货概念出现在20世纪70年代,并于1982年在美国正式推出。标普500指数期货是第一批上市的股指期货合约。随着金融市场的日益成熟和投资者对风险管理工具的需求增加,股指期货市场迅速发展壮大。纳斯达克100指数期货和道琼斯工业平均指数期货也相继推出,为投资者提供了更多样化的选择。回顾历史,我们可以看到股指期货的交易量和影响力逐年增长,成为全球金融市场的重要组成部分。

股指期货的发展也受到技术进步和监管变化的推动。电子交易平台的出现极大地提高了交易的效率和透明度,降低了交易成本。监管机构也不断完善相关法规,以确保市场的公平、公正和健康发展。总而言之,股指期货的历史是一部不断创新和完善的历史,它在金融市场中扮演的角色也日益重要。

美国股指期货的主要类型及特点

美国股指期货市场主要包括以下几种类型:标普500指数期货 (E-mini S&P 500)、纳斯达克100指数期货 (E-mini Nasdaq 100)、道琼斯工业平均指数期货 (E-mini Dow)。每种期货合约都有其独特的特点和交易规则。

标普500指数期货追踪的是标准普尔500指数,该指数包含了美国市值最大的500家上市公司。由于其广泛的代表性,标普500指数期货被认为是衡量美国股市整体表现的最佳指标。纳斯达克100指数期货追踪的是纳斯达克100指数,该指数主要由科技公司组成。纳斯达克100指数期货对科技行业的表现非常敏感。道琼斯工业平均指数期货追踪的是道琼斯工业平均指数,该指数包含了30家美国最大的蓝筹公司。虽然道琼斯工业平均指数的成分股数量较少,但它仍然是衡量美国经济状况的重要指标。每种期货合约都有其特定的合约规模、最小价格波动单位和交易时间,投资者需要根据自己的风险承受能力和投资目标选择合适的合约。

往期交易行情分析:重要事件的影响

回顾美国股指期货的往期交易行情,我们可以发现许多重要的事件都对市场产生了重大影响。例如,2008年的金融危机、2020年的新冠疫情、以及各种地缘事件等都导致了股指期货市场的剧烈波动。通过分析这些事件发生期间的交易数据,我们可以更好地了解市场对不同类型风险的反应。

在金融危机期间,股指期货市场经历了大幅下跌,反映了投资者对经济前景的悲观预期。新冠疫情爆发初期,市场也出现了恐慌性抛售,导致股指期货价格暴跌。随着各国政府和央行推出大规模的刺激政策,市场逐渐企稳回升。诸如贸易战、地缘紧张局势等事件也会对股指期货市场产生短期或长期的影响。通过研究这些历史数据,我们可以积累经验,提高对未来市场变化的预测能力。

例如,分析2023年美国银行业危机对股指期货的影响,可以发现最初的恐慌导致了大幅下跌,但后续政府的救助措施和市场信心的恢复,最终让股指期货收复了大部分失地。这种分析可以帮助投资者在未来类似事件发生时做出更明智的决策。

美国股指期货最新行情解读

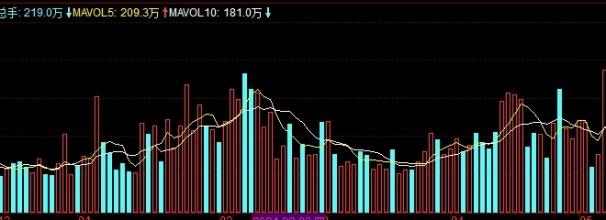

了解美国股指期货的最新行情对于投资者至关重要。这意味着要关注实时的价格走势、交易量、未平仓合约数等关键指标。还需要关注影响市场情绪的各种因素,例如宏观经济数据、公司盈利报告、利率变化等。许多财经网站和交易平台都提供实时的股指期货行情信息,投资者可以利用这些资源进行分析。

例如,当前(2024年)美国股指期货市场受到通胀数据、美联储加息预期、以及地缘风险等多重因素的影响。如果通胀数据持续高于预期,美联储可能会采取更激进的加息措施,这将对股市造成压力。相反,如果通胀数据有所缓解,美联储可能会放缓加息步伐,这将对股市起到支撑作用。公司盈利报告也是影响市场的重要因素。如果公司盈利超出预期,可能会提振市场信心,反之则可能导致市场下跌。投资者需要综合考虑这些因素,才能更好地判断市场走势。

影响股指期货价格的因素

股指期货价格受多种因素影响,可以分为宏观经济因素、政策因素、市场情绪因素和其他因素。

宏观经济因素包括GDP增长率、通货膨胀率、失业率、利率等。强劲的经济增长通常会提振股市,从而推高股指期货价格。高通胀可能会迫使央行加息,从而对股市造成压力。政策因素包括货币政策、财政政策、监管政策等。宽松的货币政策通常会刺激股市上涨,而紧缩的货币政策则可能导致股市下跌。市场情绪包括投资者信心、风险偏好等。乐观的市场情绪通常会推动股市上涨,而悲观的市场情绪则可能导致股市下跌。其他因素包括地缘风险、自然灾害等。这些事件可能会对市场造成短期或长期的影响。

理解这些因素之间的相互作用,并密切关注其变化,是成功进行股指期货交易的关键。

风险管理与交易策略

股指期货交易具有高风险性,因此风险管理至关重要。投资者应该根据自己的风险承受能力和投资目标制定合理的交易策略。

常见的风险管理工具包括止损单和止盈单。止损单可以帮助投资者限制潜在的损失,而止盈单可以帮助投资者锁定利润。投资者还可以利用期权等衍生品工具进行风险对冲。常见的交易策略包括趋势跟踪、均值回归和套利交易。趋势跟踪策略是指跟随市场趋势进行交易,而均值回归策略是指在股价偏离其历史均值时进行交易。套利交易是指利用不同市场或不同合约之间的价格差异进行交易。无论是哪种交易策略,投资者都应该进行充分的研究和分析,并严格遵守风险管理原则。

总而言之,美国股指期货市场是一个复杂而充满机遇的市场。通过深入了解其历史、特点、影响因素和交易策略,投资者可以更好地参与这一市场,并实现自己的投资目标。